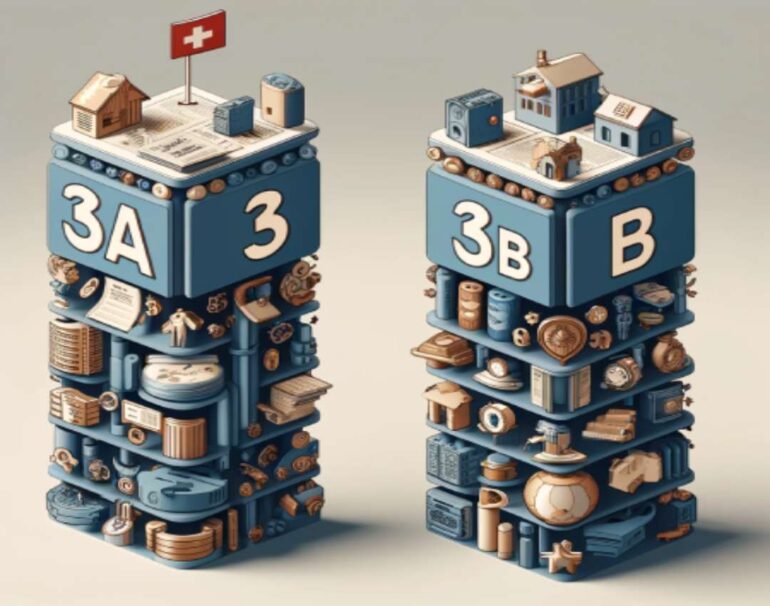

En Suisse, le système de prévoyance repose sur trois piliers. Le 3ème pilier, qui vient compléter les deux premiers (la prévoyance

étatique et la prévoyance professionnelle), a pour objectif principal d’assurer un niveau de vie convenable lors de la retraite ou la réalisation de projets personnels. Il est constitué de deux sous-catégories : le 3ème pilier lié (3a) et le 3ème pilier

libre (3b). Dans cet article, nous allons mettre en lumière les principales différences qui existent entre ces deux types de prévoyance.

Les avantages fiscaux du 3ème pilier lié (3a)

Le

3ème pilier lié (3a) se caractérise par des avantages fiscaux non négligeables.

En effet, les cotisations versées sur un compte ou un contrat d’assurance 3a sont déductibles du revenu imposable, dans la limite d’un montant maximum fixé chaque année par la Confédération.

Cette déduction permet ainsi de réaliser des économies notables sur l’impôt à payer.

Les cas spécifiques pour les indépendants et les salariés

Pour les salariés qui bénéficient déjà de la prévoyance professionnelle (2ème pilier), la déduction fiscale maximale pour

2021 s’élève à CHF 6’883. Pour les indépendants qui ne sont pas assurés au titre du 2ème pilier, cette déduction est plus élevée et atteint CHF 34’416.

La flexibilité du 3ème pilier libre (3b)

Le

3ème pilier libre (3b) se distingue par une grande souplesse en termes de modalités de versement, de montant des cotisations ou encore de durée du contrat. Contrairement au 3a, le 3b n’est soumis

à aucune exigence légale spécifique. Les personnes intéressées peuvent souscrire un compte d’épargne, une assurance vie, ou encore un plan de prévoyance en investissant sur les marchés financiers.

Aucun avantage fiscal pour le 3b

Il est important de noter que le 3ème pilier libre (3b) ne bénéficie pas des mêmes avantages fiscaux que son homologue lié (3a). Les cotisations versées ne sont notamment pas déductibles du revenu imposable. Toutefois, dans certains cas spécifiques, les prestations versées lors de la retraite, par exemple, peuvent être soumises à

un taux d’imposition réduit.

Les conditions de retrait des fonds

Une des principales différences entre le 3ème pilier lié (3a) et le

3ème pilier libre (3b) concerne les conditions de retrait des fonds accumulés. En effet, le 3a présente des règles plus strictes en la matière.

Les conditions spécifiques pour le 3a

En règle générale, les fonds d’un compte ou d’un contrat d’assurance

3a ne peuvent être retirés qu’à l’âge de la retraite. Toutefois,

le législateur a prévu plusieurs exceptions à cette règle :

Changement

d’activité professionnelle et constitution d’une nouvelle

entreprise;Achat

d’un logement destiné à usage propre;Mise

en gage du pilier 3a pour financer un achat immobilier;Rente

d’invalidité reconnue par l’AI (Assurance Invalidité);Départ

définitif de la Suisse;Verser

une prestation de libre passage lorsqu’on quitte un emploi sans

immédiatement en retrouver un autre.

La souplesse du retrait pour le 3b

Concernant le 3ème pilier libre (3b), il n’existe aucune restriction quant au moment du retrait des fonds. Il est donc possible de récupérer son

épargne à tout moment selon les conditions définies dans le contrat individuel.

Des garanties en cas de décès ou d’invalidité

Le

3ème pilier lié (3a) et le 3ème pilier libre (3b) peuvent tous deux inclure des garanties en cas de décès ou d’invalidité. Ces protections permettent d’assurer un revenu supplémentaire pour la personne concernée ou sa famille, en cas de coup dur.

Les options proposées par les compagnies d’assurance

Il est important de comparer avec soin les différentes offres et garanties proposées par les compagnies d’assurance pour choisir le contrat adapté à ses besoins et à sa situation personnelle.

Certaines compagnies proposent ainsi des assurances vie mixtes,

combinant un volet épargne (3a ou 3b) et un volet protection décès et invalidité. D’autres produits peuvent également inclure des prestations complémentaires pour les proches, comme une rente

éducation pour les enfants.

L’importance de l’épargne régulière pour assurer sa prévoyance

Qu’il s’agisse du 3ème pilier lié (3a) ou du 3ème pilier libre (3b), il est essentiel d’adopter une stratégie d’épargne régulière et cohérente selon sa situation financière.

Les personnes disposant déjà d’un compte ou d’une assurance 3a peut envisager de combiner leur épargne avec un produit 3b pour bénéficier de davantage de flexibilité et diversifier leurs investissements, pérennisant ainsi leur futur retraite ou entreprise personnelle.